Дебиторская и кредиторская задолженность

Дебиторской задолженностью (или ДЗ) является задолженность перед вашей организацией, т. е. долги к получению в пользу вас.ДЗ возникает, когда вы реализовали товары (работы, услуги), но оплату за них еще не получили, или когда вы выплатили своему поставщику аванс, а он вам товары (работы, услуги) в счет аванса не передал (аванс не отработал).

Кредиторской задолженностью (или КЗ) является задолженность вашей организации, т.е. долги к уплате вами.

КЗ возникает, когда вы получили от своего покупателя аванс, но товары (работы, услуги) ему еще не реализовали, или когда вы получили от своего поставщика товары (работы, услуги), а их оплату еще не произвели.

При ДЗ ваша организация является кредитором, а ваш должник - дебитором.

В связи с этим начисленную реализацию (долг) вы показываете на дебете счета 62 или 76, а оплату - на кредите одного из этих счетов.

При КЗ ваша организация является должником, и соответственно дебитором, а тот, кому вы должны - вашим кредитором.

Здесь вы показываете предъявленную вам к оплате реализацию (ваш долг) на кредите счета 60 или 76, а оплату - на дебете одного из этих счетов.

При сверке взаимной задолженности со своим контрагентом за конкретный период по состоянию на указанную дату, в акте сверки начисленную вами реализацию вы отразите на дебете, а ваш контрагент - на кредите в своей части акта. Оплату такой реализации вашим контрагентом вы отразите на кредите, а он на дебете в своей части акта.

Начисленную вам реализацию и ее оплату вами в адрес контрагента вы отражаете зеркально наоборот.

При этом корректировки начислений (на увеличение или уменьшение реализации) вы показываете там, где отражаются сами начисления.

Задолженность (ДЗ или КЗ) со сроком погашения не более 12 месяцев является краткосрочной, а свыше этого срока - долгосрочной.

В РСБУ суммы предъявленных должнику неустоек (штрафов, пеней) за нарушение условий гражданско-правовых договоров, которые им не признаны, к учету не принимаются.

Указанные санкции принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных должником в том отчетном периоде, в котором они признаны должником или судом вынесено решение об их взыскании (https://pravovest-audit.ru/)/В отличие от этого в МСФО суммы предъявленных должнику таких неустоек отражаются в составе переменного возмещения (выручки) кредитора (https://fin-accounting.ru/).

Собственный и заемный капитал организации

Собственный капитал организации или ее чистые активы (ЧА) рассчитывается в соответствии с бухгалтерским балансом по формуле:ЧА = (стр. 1600 - ЗУ) - (стр. 1400 + стр. 1500 - ДБП) = стр.1300 - ЗУ + ДБП,

где ЗУ - задолженность учредителей по взносам в уставной капитал,

ДБП - доходы будущих периодов (стр. 1530)

Заемный капитал организации (ЗК) = стр. 1410 + стр. 1510.

Финансовый рычаг (кредитное плечо или финансовый леверидж) - это отношение заёмного капитала (ЗК) к собственным средствам (ЧА).

Финансовый рычаг является одним из ключевых понятий финансового и инвестиционного анализа организации.

Оптимальный размер ЗК в общем капитале организации должен составлять от 50 до 70 %.

Если доля ЗК в общем капитале < 50 %, организация упускает возможность увеличения прибыли.Если доля ЗК в общем капитале > 70 %, имеется риск потери финансовой независимости, утраты платежеспособности и банкротства организации (https://finzz.ru/).

С ростом заимствований начинает работать эффект финансового рычага, заключающийся в том, что если собственная рентабельность организации выше, чем те проценты, которые ей придется платить по долгам, займы принесут ей дополнительную прибыль. Рассчитывается коэффициент финансового рычага по формуле:

FL = (1–t) х (EBIT / (D+E)–Kd) x (D/E),

где FL – приращение к прибыльности (в %);

t – ставка налога на прибыль, выраженная десятичной дробью;

EBIT – операционная прибыль, то есть прибыль до уплаты налогов и процентов;

D – заемный капитал (debts);

E – собственный капитал предприятия (equity);

Kd – средняя расчетная процентная ставка.

Ценнейшее умение директора состоит как раз в том, чтобы занять как можно больше, платить процентов как можно меньше и при этом поднять стоимость организации как можно выше.

Примерами кратного увеличения стоимости организации за счет заемного финансирования являются Тинькофф и Сибур (https://www.kommersant.ru/, http://www.aup.ru/).

Оборачиваемость дебиторской задолженности

Любая организация заинтересована в повышении своей ROA (рентабельности активов).ROA — это отношение чистой прибыли к активам организации, умноженное на 100%.

В связи с чем целью организации является ускорение конверсии товарных запасов в денежные средства с последующим их реинвестированием в покупку новых товаров (материалов для производства).

Поскольку на этапе реализации запасов может возникать просрочка в оплате (появление ДЗ), сроки конверсии ДЗ в денежные средства оказывают значительное влияние на размер как ROA, так и мультипликатора прибыли (P/E или Price to Earnings).

P/E рассчитывается как отношение стоимости организации (ее капитализации) к чистой прибыли за год.Этот мультипликатор показывает, за сколько лет организация окупит свою текущую рыночную стоимость.

ДЗ отвлекает денежные средства из капитала организации. При этом процент замещения ДЗ денежными средствами под залог или уступку ДЗ гораздо меньше, чем 100 %.

Тем более безнадежной является ДЗ к получению:

- с истекшим сроком исковой давности (задавненная),

- с банкрота (мораторная),

- с физ. лица, у которого недостаточно или отсутствует имущество для погашения (мертвая) (https://drygoi.ru/).

Ликвидность ДЗ характеризует скорость ее превращения в денежные средства, основным показателем которой является коэффициент оборачиваемости ДЗ.

Коэффициент оборачиваемости ДЗ = отношение выручки организации к среднему остатку ДЗ.

Средний остаток ДЗ рассчитывается как сумма ДЗ по данным бухгалтерского баланса на начало и конец анализируемого периода, деленная на 2.

Также распространен расчет показателя не в виде коэффициента, а в виде количества дней, в течение которой ДЗ остается неоплаченной:

оборачиваемость ДЗ в днях = 365 / коэффициент оборачиваемости ДЗ.

По времени просрочки ДЗ является:

- текущей (срок неисполнения которой не превышает 90 дней),

- проблемной (такой срок составляет от 90 дней до одного года),

- хронической (с просрочкой от одного до трех лет) и безнадежной (см. выше).

Значение указанной классификации позволяет определить вероятность взыскания задолженности с дебитора. Чем старее ДЗ, тем такая вероятность ниже.

Так, срок 90 дней используется в бухгалтерском учёте при формировании резервов по сомнительным долгам. Кроме того, когда долг просрочен более чем на 90 дней, появляются признаки банкротства.

Анализ ликвидности дебиторской задолженности

Ликвидность ДЗ оказывает существенное влияние на платежеспособность организации.

Текущая платежеспособность за отчетный год может быть определена по данным баланса путем сравнения суммы его платежных средств со срочными обязательствами.

Превышение платежных средств над срочными обязательствами свидетельствует о платежеспособности организации.

О неплатежеспособности могут сигнализировать отсутствие денег на расчетном и других счетах в банке, наличие просроченных займов, задолженности финансовым органам, нарушение сроков выплаты средств по оплате труда и др.Для анализа платежеспособности рассчитываются:

- коэффициент текущей ликвидности (характеризует степень покрытия краткосрочных обязательств оборотными активами организации);

- коэффициент обеспеченности собственными оборотными средствами (характеризует наличие у организации собственных оборотных средств, необходимых для её финансовой устойчивости);

- коэффициент обеспеченности финансовых обязательств активами (характеризует способность организации рассчитаться по своим финансовым обязательствам после реализации активов);

- коэффициент абсолютной ликвидности (показывает, какая часть краткосрочных обязательств может быть погашена немедленно).

При наличии сомнительных и безнадежных долгов вся учтенная на счетах бухучета ДЗ не может считаться ликвидной, поэтому при расчете коэффициентов ликвидности и платежеспособности требуется из состава дебиторки исключить просроченные и потенциально не взыскиваемые долги.

Анализ ликвидности ДЗ позволяет выявить нетто-прибыль и нетто-убыток, которые скрыты дебитором в своей бух. отчетности.

Так увеличение КЗ, отсутствующей в предыдущих отчетах дебитора и являющейся мнимой (т.е. без соразмерного увеличения активов его баланса), может искусственно уменьшать прибыль или образовывать убыток дебитора.

В свою очередь увеличение проблемной ДЗ (прежде всего за счет спорных начислений) увеличивает актив баланса и прибыль дебитора, тем самым скрывая его неплатежеспособность.

Фальсификация бух. баланса дебитора может препятствовать принятию в отношении него обеспечительных мер, оспариванию внешними кредиторами совершенных им сделок в предверие своего банкротства (https://economics.studio/).

Возврат дебиторской задолженности

Признанная ДЗ оплачивается дебитором по мере наличия у него денежных средств.

Вместе с тем при незначительном проценте оплат от суммы признанной ДЗ (допущении дебитором просрочек в ее оплате), текущую ДЗ можно взыскать:

- судебным приказом или в упрощенном порядке искового судопроизводства,

- по исполнительной надписи нотариуса на документе, устанавливающем признанный долг,

- по простому векселю (при составлении его дебитором).

Повышением гарантии оплаты признанной ДЗ является:

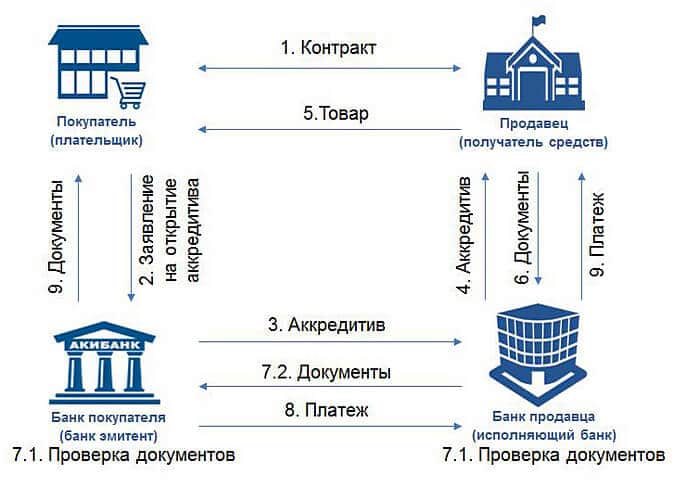

- использование в расчетах безотзывного аккредитива или безотзывной банковской гарантии (https://alfabank.ru/, https://getbg.ru/).

- поручительство за дебитора третьего лица (как правило его должника).

- обременение имущества дебитора или такого третьего лица ипотекой в пользу кредитора.

В этом случае кредитор приобретает в собственность долю в уставном капитале дебитора, часть его имущества или долю в праве собственности на него, а прекращаемая отступным ДЗ считается погашенной.

Если же ДЗ дебитором не признана и им оспаривается основание возникновения или размер ДЗ, то такая ДЗ является спорной или проблемной.

При наличии встречных требований дебитора к вам, совпадающих по размеру с вашими требованиями к этому дебитору, оба требования (предъявляемое к зачету активное требование, и зачитываемое пассивное требование) могут быть зачтены.

Поскольку спорность требования и предъявление его ко взысканию в суд не являются основанием для признания зачета не состоявшимся (п. 19 постановления Пленума Верховного Суда РФ от 11.06.2020 № 6), зачетом могут быть прекращены любые спорные денежные требования из гражданско-правовых сделок по периодам с неистекшей исковой давностью.

Другим способом замещения спорного требования является его уступка должнику дебитора, которому дебитор предъявил свои требования.В результате уступки должник дебитора получает встречные требования против требований такого дебитора и может их прекратить зачетом.

В отсутствие таких требований дебитора спорная ДЗ заявляется в суд и продается цессионарию в зависимости от вероятности получения оплаты с дебитора по номиналу требования.

Помимо получения оплаты ДЗ с дебитора она может быть получена с его должников по переводному векселю или переводному аккредитиву.

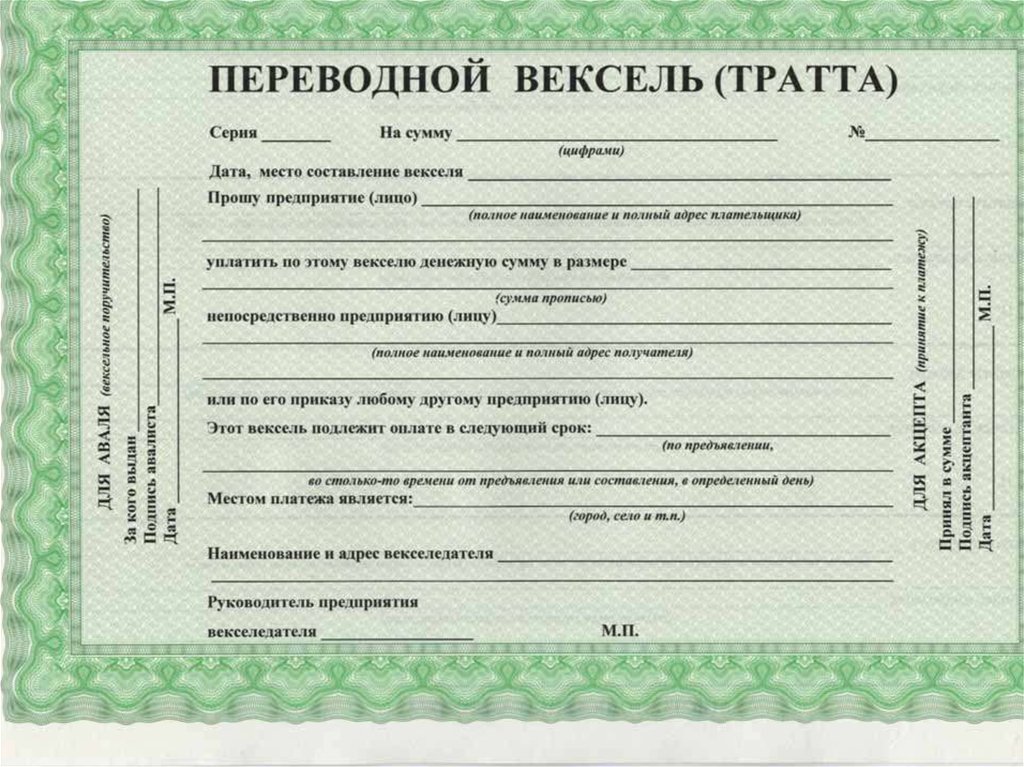

Переводной вексель (тратта) — это письменный указание векселедателя (трассанта) третьему лицу (трассату) уплатить вексельную сумму держателю векселя (ремитенту) (http://www.creditforbusiness.ru/,

Переводной вексель (тратта) — это письменный указание векселедателя (трассанта) третьему лицу (трассату) уплатить вексельную сумму держателю векселя (ремитенту) (http://www.creditforbusiness.ru/,

https://spravochnick.ru/).

Переводной (трансферабельный) аккредитив даёт возможность торговому посреднику обратиться в исполняющий банк с просьбой перевести весь аккредитив или его часть поставщику (второму бенефициару) (https://laws.studio/,

https://lexrussica.msal.ru/).

Финансирование внешнеторговых операций под уступку требования ДЗ может быть получено по договорам факторинга или форфейтинга.

Лидером российского рынка факторинговых услуг является ООО "ВТБ Факторинг" (https://www.vtbf.ru/).

В рамках факторинга ДЗ выкупает фактор (https://fincult.info/, https://ru.wikipedia.org/), при форфейтинге - форфейтер (http://www.reglament.net/).

Механизм форфейтинга сводится к следующему:

- покупатель расплачивается с поставщиком векселем;

- вексель впоследствии продается форфейтеру с дисконтом;

- форфейтер становится кредитором покупателя, принимая на себя риски в случае неплатежа. То есть, по сути, это продажа дебиторской задолженности, как и при факторинге.

Главное отличие — это срок, на который предоставляется финансирование. При факторинге выкупается краткосрочная задолженность (несколько месяцев), при форфейтинге — долгосрочная задолженность (несколько лет).

Факторинг может быть с регрессом и без, то есть в случае невозможности взыскать задолженность, риски ложатся на фактора или на продавца. А при форфейтинге продавец после уступки требований форфейтеру не несет никаких рисков.

При форфейтинге наличие дебиторской задолженности подтверждается векселем. При факторинге — документом об отгрузке товара (счет-фактурой).

Форфейтер выплачивает поставщику товара сумму долга полностью за вычетом дисконта. Фактор — только часть задолженности, оставшаяся часть будет переведена поставщику лишь после погашения долга покупателем (минус комиссия за услуги фактора).

Факторинг подразумевает комплексное обслуживание (юридические, страховые и иные услуги). Форфейтинг не включает в себя предоставление дополнительных операций.

При форфейтинге есть возможность перепродажи дебиторской задолженности, при факторинге — такой вариант не предусмотрен.

Форфейтинг подразумевает гарантию третьего лица (аваль, поручительство по векселю). Факторинг — без поручительства (http://www.creditforbusiness.ru/).